2023年10月の消費税インボイス制度に備えましょう

消費税免税事業者の方は思案のしどころ

(2022年 5月10日)

こんにちは。中小企業診断士の武田です。

三浦湘南共創ネットワークのブログを訪問いただき、ありがとうございます。

既に、ご存知の方も、多くいと思いますが、2023年10月より消費税の納付にあたり、『インボイス制度』が始まります。これは、仕入時の消費税を売上時の消費税から控除する納税手続きを厳格化する新ルールです。個人事業主やフリーランス等に多い課税売上1,000万円以下の免税事業者にも影響が出ると言われています。今回は、このインボイス制度についてご説明します。

1.消費税の課税の仕組み

インボイスの説明の前に、まず、消費税の納税の仕組みをおさらいします。

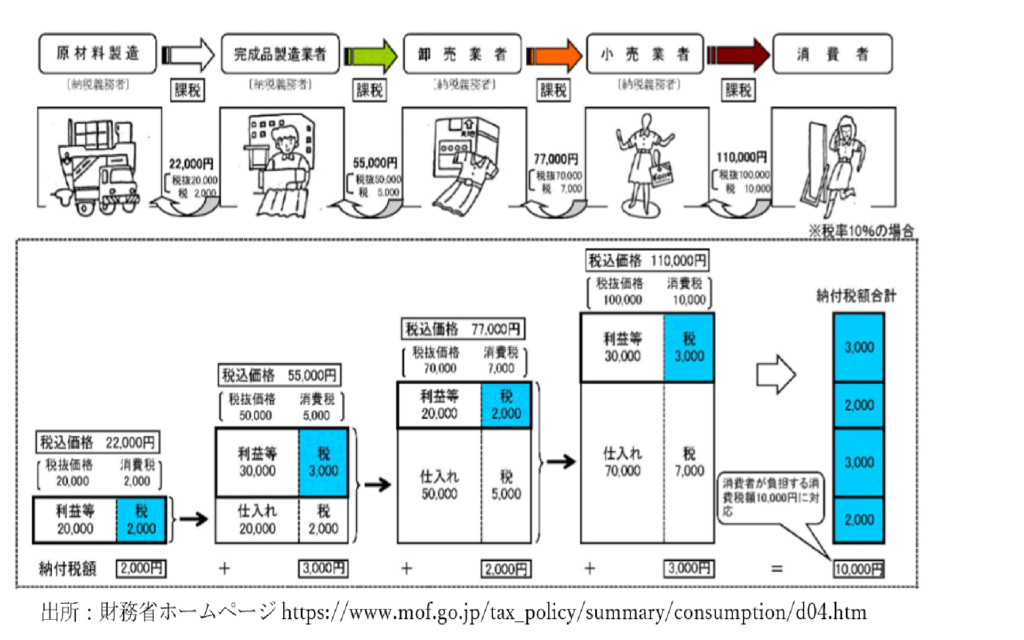

下の図をご覧ください。消費者が、本体価格100,000円の洋服を買いました。この時、消費税10,000円と合わせて、110,000円を小売業者に支払います。小売業者は、この洋服を卸売業者から、77,000円で仕入れました。この内、7,000円が消費税です。

小売業者は、消費者から預かった消費税10,000円から、卸売業者に支払った消費税7,000円の差額、3,000円を納税します。同じように、その上流に位置する事業者も、いただいた消費税と支払った消費税の差分を納税していきます。 これらの事業者が納税することにより、最終消費者が支払った消費税、10,000円が納税される仕組みです。(下図参照)

2.インボイス制度とは

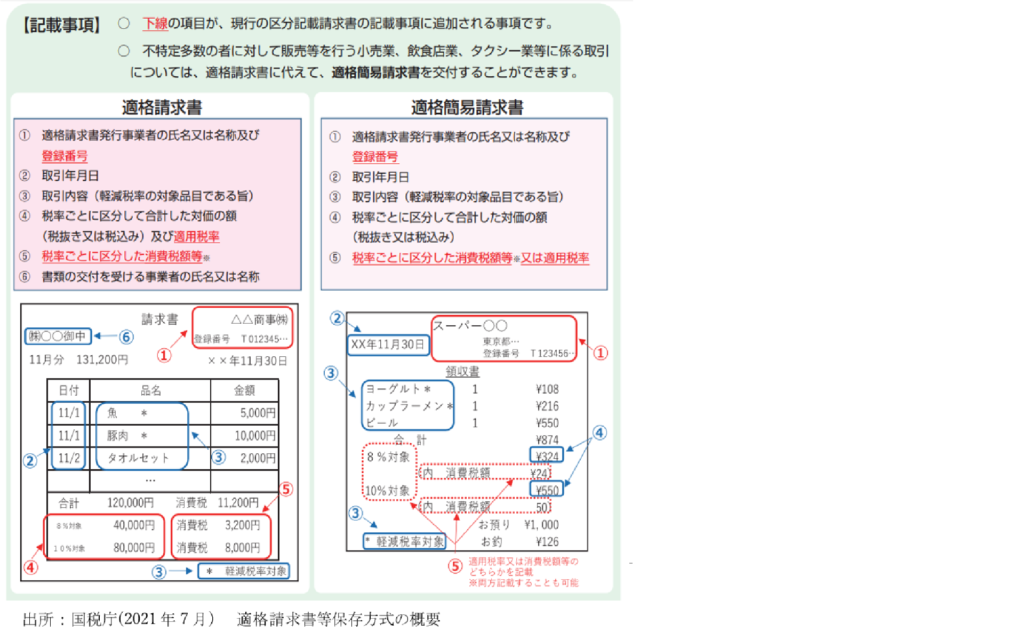

従来、消費税の納税に際して、納税事業者には、①一定の記載事項が追記された仕入れの事実を記載した帳簿 と ②一定の記載事項が追記された請求書等の客観的な証拠書類 の保存が義務付けられていました。この②の請求書の保存に代わって、2023年10月からは、一定の要件を満たした、「適格請求書」(以下、インボイスと称します)の保存が義務付けられます。

では、このインボイスとは、何でしょうか。

財務省では、「複数税率下に於いて、適正な課税を確保する観点から導入する」とその導入の目的を述べており、インボイスには、「売り手から買い手に対し、①正確な適用税率、②消費税額等 を伝える手段」と位置づけています。

パッと見は従来の請求書、領収書等と大きくは変わりませんが、以下の記載が求められます。

①登録番号 ②適用税率と対象金額 ③消費税額

下図が、インボイスの基本的な記載例です。

3.適格請求書発行事業者について

インボイスの発行には、適格請求書発行事業者の登録が必要

次に、上図の①の、「適格請求書発行事業者」と「登録番号」についてご説明します。

インボイスを交付することができるのは、「適格請求書発行事業者」のみとなります。「適格請求書発行事業者」となるためには、登録申請書を税務署に提出します。審査の後、登録番号が通知されます。(法人は、「T+法人番号(13桁)」、個人事業主は、「T+13桁の数字」が付与されます。)

インボイスには、この登録者番号の記載が必要です。つまり、税務署に届け出をした適格請求書発行事業者以外は、インボイスの発行はできません。

2023年10月1日に登録を受けようとすると、2023年3月31日までの申請が必要です。登録方法については、以下の国税庁のページを参照してください。

https://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/hojin/annai/invoice_01.htm

4.消費税免税事業者の方は、思案のしどころ

消費税免税事業者とは、前々年度の消費税課税売上が1,000万円以下であるなど一定の条件を満たす事業者については、消費税納付を免除する制度です。個人事業主の方で、この制度の適用を受けている方は多いはずです。また、新規開業した法人・個人で資本金が1,000万円以下の法人も、過去の売上がないため、2年間消費税の納付が免除されます。

インボイス制度では、適格請求書発行事業者登録を済ませないとインボイスが発行できません。適格請求書発行事業者になるということは、消費税の課税事業者になると言うことです。

ここが、思案のしどころになります。

あなたの会社が、得意先事業者に製品やサービスを販売する時、その得意先事業者は、インボイスがないと、仕入時にあなたの会社に支払った消費税額を消費税納付の際に差し引くことができません。そのため、得意先は、あなたの会社にインボイスでの請求書を求めてきます。もし、インボイスが発行できないとなると、消費税見合い分の値引きを要求されたり、取引を打ち切られたりする可能性があると言われています。(取引先が大手企業の場合、これらは、下請法違反に問われる可能性がありますが)

一方、小売店や美理容店などB2Cのご商売を事業とされている会社では、一般消費者がインボイスを求めることは稀なので、影響は軽微と言えます。(但し、社用で飲食店を利用した場合、インボイスでない領収書は企業の経理にとってみれば、10%のコストアップのため嫌われる、ということは考えられます。)

https://www.nta.go.jp/taxes/shiraberu/zeimokubetsu/shohi/keigenzeiritsu/pdf/0022001-174.pdf

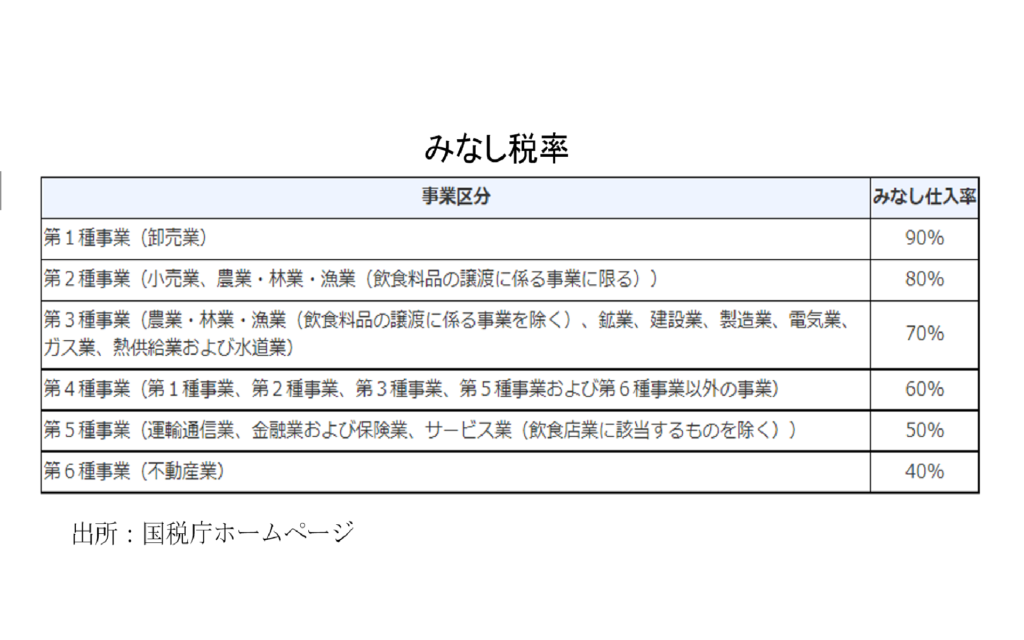

5.簡易課税制度を利用の事業者も一考を

この他に、基準期間(個人は前々年、法人は、前々年事業度)課税売上高が5,000万円以下の事業者に対し、事業の種類の区分(事業区分)に応じて定められたみなし仕入率を乗じて算出した金額を仕入れに係る消費税額として、売上げに係る消費税額から控除する簡易課税制度があります。これは、仕入れに関するインボイスや帳簿の保管などの事務負担が軽減されますが、これも、お客様が事業者(B2B)か一般消費者かコンシューマーかにより、ご商売への影響も考えられますので、簡易課税制度の利用についてもの機会に再考をした方がよいと思います。

6.まとめ

制度の概要はおわかりいただけましたでしょうか?

インボイス制度は、2023年10月より始まります。インボイス発行事業者になるべきかどうかは、みなさまの会社のビジネスモデルや事務作業の負担を十分考慮して判断してください。2023年10月1日よりインボイス事業者の登録を受けようとする場合、2023年3月31日までに登録申請が必要となります。ですから、それまでに判断をして、売り手、買い手それぞれの立場で準備をしてください。

7.最後に、補助金について

(小規模事業者持続化補助金・インボイス枠)

これまで免税事業者として事業活動を行ってきた事業者が、インボイス事業者として登録をすると補助金が用意されています。(補助金限度額100万円)

交付には、審査機関(全国商工会連合会の事務局)による審査がありますが、使途は、インボイス導入のためのシステム構築に限らず、幅広く販路開拓や生産性向上を目的とした経費に使用することができます。この補助金を活用し、売上1,000万円以上の事業に育てることが、最良のインボイス制度への対策ではないでしょうか。非常に使い勝手のよい補助金と思いますので、関心の在る方は、以下のWebページをご覧ください。

https://r3.jizokukahojokin.info/doc/r3i_gaidobook.pdf

三浦湘南共創ネットワークでは、補助金申請のお手伝いもいたしておりますので、ご興味のある方は、ご相談ください。